Analistas Financieros Internacionales (AFI) ha presentado en la sede de UNESPA su informe sobre soluciones para la jubilación donde analiza, entre otros asuntos, el futuro de las pensiones en España.

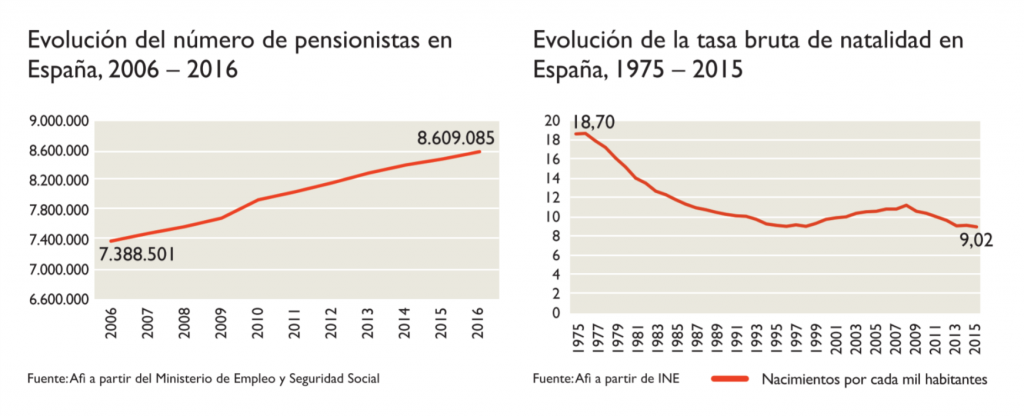

Dentro de las principales conclusiones que se desprenden del análisis realizado señalaremos, los antecedentes demográficos que han obligado a las dos últimas reformas de las pensiones públicas y el impacto micro y macroeconómico de dichas reformas.

¿Qué hace necesario la reforma de las pensiones públicas?

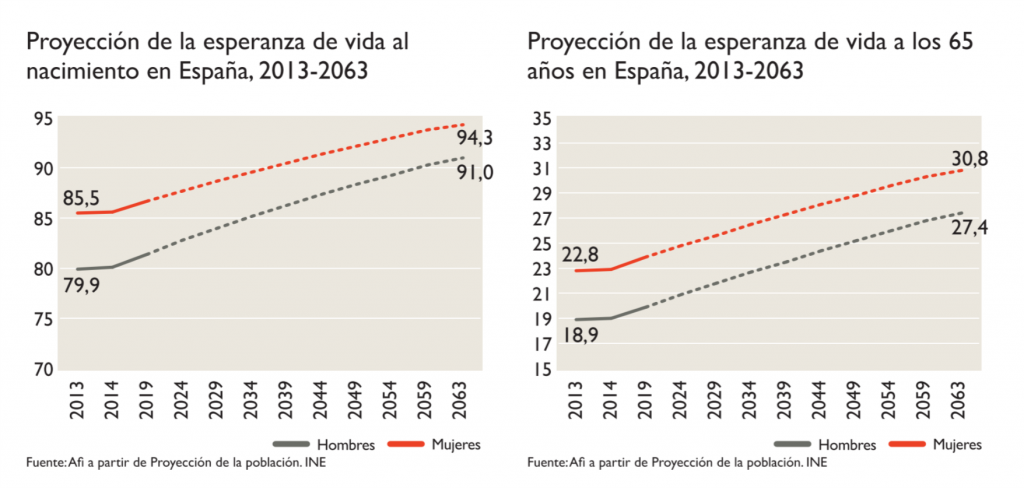

Algo tan propio de los países desarrollados como la longevidad, en España tenemos una esperanza de vida al llegar a los 65 años de 21 años (media hombres y mujeres) y se espera que siga aumentando.

La consecuencia inmediata es que la creciente longevidad de los ciudadanos obliga al sistema a otorgar pensiones con una duración cada vez mayor, y no queda más remedio que adecuar el importe de las pensiones para hacer sostenible el sistema.

En España se han activado tres mecanismos para adecuar ese importe que ya están actuando:

- Retraso de la edad de jubilación (de 65 a 67 años en 2027)

- El aumento del período de cómputo de cotización para calcular la Base Reguladora (de 15 a 25 años en 2022)

- La actualización de las pensiones con el Índice de Revalorización y no con el IPC

Y un cuarto que entra en funcionamiento en el 2019

- La aplicación del Factor de Sostenibilidad, que adecuará las pensiones a la esperanza de vida.

AFI estima que la tasa de sustitución (pensión de jubilación/último salario recibido) descenderá en España del 81% actual al 63,2% en 2035. Además, una vez causada, el jubilado medio verá el poder adquisitivo de su pensión adicionalmente reducido a causa de la inflación y del Índice de Revalorización de las pensiones.

Un trabajador medio que se jubilase hoy, vería el poder adquisitivo de su pensión reducido en un 27% con motivo de todos estos factores

Conocer el importe de nuestra futura pensión de jubilación nos ayudaría a una correcta planificación, el llamado “sobre naranja” que sigue sin llegar a los cotizantes de España a pesar de que la Ley 27/2011 de reforma de la Seguridad Social ya estableció la obligatoriedad de información, sine que ha sido desarrollada por el gobierno.

El impacto micro y macroeconómico de las reformas de las pensiones públicas

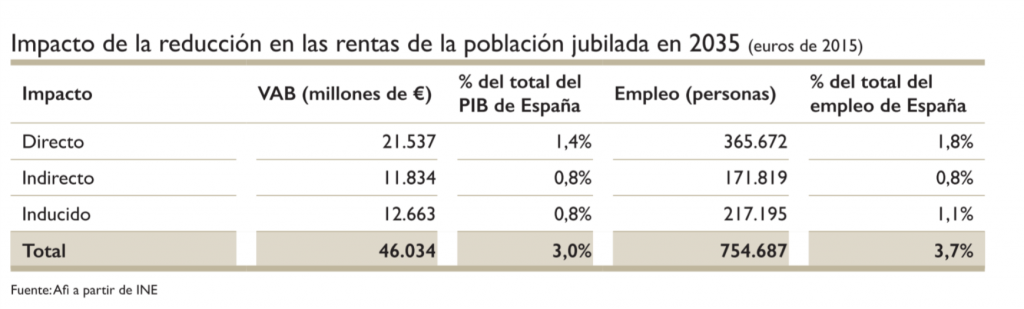

La caída de la tasa de sustitución de las pensiones públicas no solo afectará a los jubilados, también impactará en la economía española, pues el consumo de los jubilados es una parte muy importante del consumo privado como, se muestra en la tabla a continuación:

Cientos de miles de empleos pueden perderse como consecuencia del impacto agregado de la pérdida de poder adquisitivo de las pensiones públicas

Las conclusiones que destacamos a este respecto del estudio AFI son:

- El importante peso actual que tiene el consumo de los hogares jubilados, llamado a ser más relevante en el futuro si atendemos a las previsiones demográficas, nos indica la necesidad de mantener la capacidad de gasto de los jubilados, a través de la vía pública y el complemento privado. De lo contrario, el consumo total de los hogares españoles se verá seriamente afectado, y con él, el PIB, ya que el consumo privado viene a representar alrededor del 60% del mismo.

- El impacto de la reducción de las pensiones públicas de los jubilados, de no compensarse con un ahorro privado, supondrían un efecto negativo en el conjunto de la economía para el año 2035 de 46.000 millones de euros en términos de Valor Añadido Bruto (VAB) y, en fuerza de trabajo, en el entorno de 754.700 personas. Es decir, de no remediarse la ausencia de renta de los jubilados, la actividad económica se reduciría en un 3% del PIB en 2035, mientras que el empleo previsto para dicho año bajaría en un 3,7%.

- Una estimación actuarial del ahorro previsional necesario para que un jubilado de 67 años pueda compensar la merma antes mencionada en su pensión arroja un montante de unos 63.400 euros (medida de mujeres y hombres). En términos medios este importe compensaría plenamente la pérdida del poder adquisitivo de la pensión pública.

¿Por qué el Ahorro Previsional a Largo plazo?

Planificar financieramente para todo el ciclo vital, con vistas a la cobertura de contingencias que sobrevienen a edades maduras y avanzadas, nos va a permitir un complemento adecuado de la pensión pública que, como hemos visto no solo influirá en nuestro bienestar sino también en el de todos.

Para esta planificación podemos confiar en los productos gestionados a través de las entidades aseguradoras, expertas tanto en la gestión de la longevidad como en la optimización de las inversiones en activos a largo y muy largo plazo (más rentables), lo que les permiten ofrecer productos específicos a sus asegurados con garantías reforzadas también en este escenario de rentabilidades reducidas.

Dentro de los productos especializados de previsión social complementaria destacaremos:

–Planes de Previsión Asegurados (PPA)

–Seguro Individual de Ahorro a Largo Plazo (SIALP)